Методы оценки эффективности инвестиционного проекта, основанные на применении концепции дисконтирования

Во-первых, с его помощью можно нащупать что-то вроде «меры устойчивости» такого проекта. Действительно, если мы рассчитали, что DPI равна, допустим, 2,0, то нетрудно сообразить, что рассматриваемый проект перестанет быть привлекательным для инвестора лишь в том случае, если его выгоды (будущие денежные поступления) окажутся меньшими более чем в два раза (это и будет «запас прочности» проекта, обеспечивающий справедливость выводов аналитиков даже при некотором излишнем оптимизме оценки ими выгод проекта).

Во-вторых, DPI дает аналитикам инвестиций надежный инструмент для ранжирования различных инвестиций с точки зрения их привлекательности, и этот аспект достаточно важен, чтобы заставить нас вернуться к нему еще раз несколько позднее.

. Метод дисконтированного периода окупаемости. Дисконтированный период окупаемости вложенных средств (DPP) - один из самых распространенных показателей оценки эффективности проектов. Его устанавливают по формуле [17, с. 321]:

![]() (7)

(7)

где DPP - дисконтированный период окупаемости проекта, лет;

IС - сумма инвестиций, направленных на реализацию проекта,

![]() - среднегодовая величина денежных поступлений (чистого денежного потока) в расчетном периоде.

- среднегодовая величина денежных поступлений (чистого денежного потока) в расчетном периоде.

Рассматривая показатель «период окупаемости», необходимо отметить, что он может использоваться не только для оценки эффективности капитальных вложений, но и для характеристики уровня инвестиционного риска, связанного с ликвидностью. Это вызвано тем, что чем дольше период реализации проекта до полной его окупаемости, тем выше уровень инвестиционного риска и ниже ликвидность инвестиций. Недостатком данного показателя является то, что он не учитывает денежные потоки, которые формируются после периода полной окупаемости проекта. Так, по проектам с длительным сроком эксплуатации после наступления срока окупаемости может быть получена большая сумма чистого приведенного эффекта (NPV), чем по проектам с коротким сроком эксплуатации.

4. Метод внутренней нормы доходности. Внутренняя норма доходности, или маржинальная эффективность капитала (IRR) является наиболее сложным показателем для оценки эффективности реальных проектов. IRR показывает уровень прибыльности (доходности) проекта, выражаемой дисконтной ставкой, по которой будущая стоимость капиталовложений приводится к настоящей стоимости авансированных средств [9, с. 564].

То есть под внутренней нормой прибыли инвестиции (синонимы: внутренняя доходность, внутренняя окупаемость) понимают значение ставки дисконтирования r, при которой NPV проекта равен нулю [15, с. 345]:

IRR = r, при котором NPV = f(r) = 0.

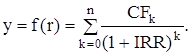

Иными словами, если обозначить IC = CF0, то IRR находится из уравнения:

(8)

(8)

Для наиболее наглядного понимания природы критерия IRR воспользуемся графическим методом. Рассмотрим функцию:

(9)

(9)

Эта функция обладает рядом примечательных свойств [16, с. 346]:

Другие материалы ...

Экономические учения Адама Смита и Давида Рикардо

Классическая

школа политической экономии возникла в период зарождения и утверждения

капиталистического способа производства. По мере дальнейшего развития развитых

странах мира основ рыночных экономических отношений становились всё более

очевидным то обстоятельство ...

Организация и технико-экономическое обоснование производства системы АСУ-ГХ (на примере ОАО КНИИТМУ)

Использование космических технологий спутникового

позиционирования ГЛОНАСС и GPS является наиболее эффективным и перспективным

направлением в создании систем мониторинга и управления транспортом на

предприятиях различных отраслей. Система ГЛОНАСС представляет собой ...

Экономический анализ деятельности коммерческого банка ОАО Россельхозбанк

Производственная практика проходила с 8 июля по 21 июля 2013г. в

Российском Сельскохозяйственном банке. Практика является важнейшей частью

подготовки высококвалифицированных специалистов и имеет своей задачей

практическое закрепление теоретических знаний, полученны ...