Исследование влияния инвестиций на эффективность деятельности организации

В качестве критических табличных значений уровней при n = 12, k=1 при уровне значимости в 5% возьмем величины d1=0,97 и d2=1,33.

Так как расчетное значение 0,972 больше d1=0,97, то можно сделать вывод о положительной автокорреляции в остатках с вероятностью 0,95.

Для оценки качества модели регрессии используют индекс корреляции и коэффициент детерминации, значения которых представлены в таблице 3. Значение индекса корреляции 0,952 свидетельствует о наличие прямой, достаточно сильной связи между результирующим и факторным признаками. Коэффициент детерминации R2=0,906 показывает долю вариации результативного признака под воздействием фактора. Следовательно, 90,6% вариации зависимой переменной учтено в модели и обусловлено влиянием включенного фактора.

Оценку значимости уравнения регрессии произведем на основе F-критерия Фишера, который равен 96,143 (см. таблицу 4). Табличное значение F-критерия при доверительной вероятности 0,95 при V1=k=1 и V2=n-k-1=12-1-1=10 составляет 4,96.

Поскольку Fрас>Fтабл, то гипотезу об адекватности уравнения регрессии принимаем с доверительной вероятностью 0,95.

. Оценка с помощью t-критерия Стьюдента статистическую значимость коэффициентов уравнения множественной регрессии.

Расчетное значение t-критерия Стьюдента для коэффициента уравнения регрессии а1 приведено в таблице 5: ta1= 9,805. Табличное значение t-критерия при 5% уровне значимости и степенях свободы (12-1-1=10) составляет 2,23. Так как |tрасч|>|tтабл|, то коэффициент а1 существенен (значим).

. Построение точечного прогноза результирующего показателя.

Прогнозные значения факторной переменной определим с помощью EXCEL, построив линию тренда для данных в таблице 2.

Для фактора размер инвестиций выбрана модель

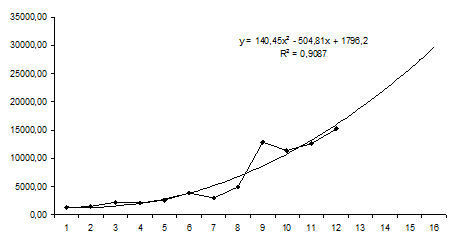

у = 140,45x2 - 504,81x + 1796,2

по которой получим прогноз на следующие четыре квартала. График модели временного ряда инвестиций представлен на рис. 3.

Рис. 3. Прогноз показателя размер инвестиций

Анализ графика, представленного на рисунке 3, позволяет сделать вывод о том, что размер инвестиций предприятия имеют тенденцию к увеличению. При этом разброс фактических данных относительно линии тренда незначителен. Модель, полученная с помощью EXCEL, имеет хорошие характеристики, позволяющие построить достоверный прогноз.

Значения прогнозных расчетов фактора приведены в таблице 8.

Таблица 8. Расчет прогнозных значений факторов

|

Шаг |

Прогноз по размеру инвестиций |

|

13 |

18969,72 |

|

14 |

22257,06 |

|

15 |

25825,30 |

|

16 |

29674,44 |

Для получения прогнозных оценок зависимой переменной подставим найденные прогнозные значения фактора Х в уравнение регрессии.

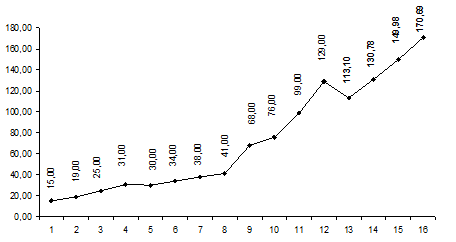

Исходные и прогнозные значения результирующей переменой представлены на рис. 4. Анализ графика, представленного на рисунке 4, позволяет сделать вывод о том, что объем прироста прибыли имеет тенденцию к увеличению.

Рис. 4. Исходные и прогнозные значения объема прибыли

. Выводы по построенной модели. Результатом вычислений стало построение регрессионной модели зависимости между размером инвестиций (X) и объемом прироста прибыли (Y). Регрессионная зависимость имеет вид

у = 11,039 + 0,005х.

Таким образом, с ростом инвестиций растет прирост прибыли.

Другие материалы ...

Научно-технологическое развитие – основа повышения конкурентоспособности России

Изучение

тематики, затрагивающей проблемы повышения конкурентоспособности экономики

страны, обусловлено чрезвычайной актуальностью для всех стран мирового

хозяйства проблемы повышения конкурентоспособности, как самих хозяйствующих

субъектов, так и создаваемых ими ...

Организация оплаты труда на предприятии (на примере ООО Транслайн)

К

трудовым ресурсам относится та часть населения, которая обладает необходимыми

физическими данными, знаниями и навыками труда в соответствующей отрасли[1].

От

обеспеченности предприятия трудовыми ресурсами и эффективности их использования

зависят объем и своев ...

Экономические взгляды Леона Вальраса

Леон

Мати Эспри Вальрас (1834 - 1910 гг.) - сын профессора философии Августа

Вальраса, также занимавшегося экономическими вопросами и написавшего книгу о

богатстве и ценности. Позднее Леон признавался, что интерес к экономической

теории получил именно благодаря от ...