Методы оценки эффективности инвестиционного проекта, основанные на применении концепции дисконтирования

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

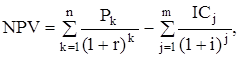

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение т лет, то формула для расчета NPV модифицируется следующим образом [16, с. 367]:

(3)

(3)

где i - прогнозируемый средний темп инфляции.

Одним из главных аспектов при оценке правильности расчета денежных потоков от проекта является прогноз объема продаж, который осуществляется на базе изучения внутренней и внешней информации. При анализе внутренней информации учитывают предыдущие результаты работы. При анализе внешней информации устанавливают сегменты рынка для каждого товара, наиболее вероятные цены на них, прогнозируют отношение покупателей к новой продукции. При этом необходимо учитывать ожидаемый спрос на товары, а не только производственные мощности. В процессе разработки программы производства детально оценивают потребности в материальных ресурсах, рабочей силе, капитальных вложениях и источниках их финансирования. Затем определяют реальные денежные потоки (Cash Flow, CF) по инвестиционным проектам, на базе которых после дисконтирования рассчитывают настоящую стоимость денежных поступлений (PV) и чистый приведенный эффект (NPV). Для прогноза денежных потоков от проекта часто используют формулу [26, с. 389]:

CF = ЧП + АО-ИЗ![]() ДЗ, (4)

ДЗ, (4)

где CF - чистые денежные поступления (чистый денежный поток) от проекта;

ЧП - чистая прибыль, остающаяся в распоряжении предприятия после налогообложения;

АО - амортизационные отчисления;

ИЗ - инвестиционные затраты (капитальные вложения, включая прирост оборотного капитала);

ДЗ - изменение долгосрочной задолженности (+ прирост, - снижение).

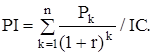

. Метод дисконтированного индекса доходности. Этот метод является следствием метода расчета NPV. Дисконтированный индекс доходности (DPI) рассчитывается по формуле [14, с. 641]:

D (5)

(5)

Очевидно, что если: DРI > 1, то проект следует принять;

DPI < 1, то проект следует отвергнуть;

DPI = 1, то проект не является ни прибыльным, ни убыточным.

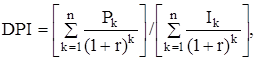

Аналогично рассмотренной выше ситуации с показателем NPV, для случая «длительные затраты - длительная отдача» эта формула будет иметь несколько иной вид [10, с. 255]:

(6)

(6)

где Ik - инвестиции в году k.

Необходимо обратить внимание на то, что DPI, выступая как показатель абсолютной приемлемости инвестиций, в то же время предоставляет аналитику возможность для исследования инвестиционного проекта еще в двух аспектах [8, с. 442]:

Другие материалы ...

Организация оплаты труда работников предприятия

В

процессе перехода к рыночным отношениям в результате формирования

многоуровневой экономики принципиально меняется экономическая природа и

сущность заработной платы. Согласно экономических законов в рыночных условиях

заработная плата из доли работника в националь ...

Организация и планирование лесного хозяйства

В

соответствии с Лесным кодексом Российской Федерации устойчивое развитие лесного

хозяйства должно базироваться на принципах неистощительного рационального и

многоцелевого пользования. Для этого необходим комплексный подход при решении

экономических проблем, возни ...

Организационные типы построения производственной структуры предприятия

Структурный

анализ предприятия значительно расширяет возможности его изучения. Во-первых,

этот анализ позволяет гораздо глубже познать экономические механизмы

производства материальных благ, выявить зависимости параметров выхода от

внутренних состояний объекта. Во ...