Методы оценки эффективности инвестиционного проекта, основанные на применении концепции дисконтирования

- с нормой доходности по альтернативным видам инвестирования (по депозитным вкладам в банках, по государственным облигационным займам и т.д.).

Иными словами, если инвестиционный проект сводится «по нулям» даже при IRR, большей, чем тот уровень окупаемости вложений (барьерный коэффициент), который фирма избрала для себя в качестве нормального, то уж при барьерном коэффициенте окупаемости NVP заведомо будет положительной, а рентабельность инвестиций - больше единицы. Если же PI будет меньше желательного для фирмы уровня окупаемости, то NVP при барьерном коэффициенте заведомо будет отрицательной, а PI - меньше единицы.

Таким образом, IRR становится как бы ситом, отсеивающим приемлемые проекты от невыгодных. Кроме того, этот показатель может служить основой для ранжирования проектов по степени выгодности. Правда, это можно делать лишь «при прочих равных», т.е. при тождественности основных исходных параметров сравниваемых проектов [24, с. 415]:

- равной сумме инвестиций,

- одинаковой продолжительности,

- равном уровне риска,

- сходных схемах формирования денежных поступлений (т.е. примерно равных суммах ежегодных доходов в одинаковой временной перспективе - в первом, втором и последующих годах реализации инвестиционного проекта).

И, наконец, этот показатель служит индикатором уровня риска по проекту: чем в большей степени IRR превышает принятый фирмой барьерный коэффициент (стандартный уровень окупаемости), тем больше запас прочности проекта и тем менее страшны возможные ошибки при оценке величин будущих денежных поступлений.

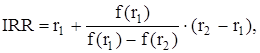

Практическое применение данного метода осложнено, если в распоряжении аналитика нет специализированного финансового калькулятора. В этом случае применяется метод последовательных итераций с использованием табулированных значений дисконтирующих множителей. Для этого с помощью таблиц выбираются два значения ставки дисконтирования r1 < r2 таким образом, чтобы в интервале (r1, r2) функция NPV =f(r) меняла свое значение с «+» на «-» или с «-» на «+». Далее применяют формулу [14, с. 548]:

(10)

(10)

где r1 - значение табулированной ставки дисконтирования, при которой f(r1) > 0 [f(r1) < 0];

где r2 - значение табулированной ставки дисконтирования, при которой f(r1) < 0 [f(r1) > 0].

Точность вычислений обратно пропорциональна длине интервала (r1, r2), а наилучшая аппроксимация с использованием табулированных значений достигается в случае, когда длина интервала минимальна (равна 1%), т.е. r1 и r2 - ближайшие друг к другу значения ставки дисконтирования, удовлетворяющие условиям (в случае изменения знака функции y=f(r) с «+» на «-») [14, с. 549]:

r1 - значение табулированной ставки дисконтирования, минимизирующее положительное значение показателя NPV, т.е.

f(r1) = min {f(r)<0}.

r2 - значение табулированной ставки дисконтирования, максимизирующее отрицательное значение показателя NPV, т.е.

f(r2) = max {f(r)<0}.

Путем взаимной замены ставок r1 и r2 аналогичные условия выписываются для ситуации, когда функция меняет знак с «-» на «+».

Другие материалы ...

Экономические затраты на модернизацию и монтаж локальной вычислительной сети

В условиях рыночной экономики информация выступает как один из

важнейших товаров. Успех коммерческой и предпринимательской деятельности связан

с муниципальными, банковскими, биржевыми информационными системами,

информатизацией оптовой и розничной торговли, торговых ...

Экономическая эффективность в дорожной отрасли

Экономика

дорожного движения является неотъемлемой частью экономики дорожного хозяйства.

Дорожное хозяйство представляет собой один из важнейших элементов Единой

транспортной системы России. Без дорожной сети не могут быть реализованы статьи

Конституции Российской ...

Экономические учения Адама Смита и Давида Рикардо

Классическая

школа политической экономии возникла в период зарождения и утверждения

капиталистического способа производства. По мере дальнейшего развития развитых

странах мира основ рыночных экономических отношений становились всё более

очевидным то обстоятельство ...